- Главная

- Блог

- Полезная информация

- Налоги на недвижимость в Турции в 2024 году: условия, ставки, оплата и варианты оптимизации расходов

Налоги на недвижимость в Турции в 2024 году: условия, ставки, оплата и варианты оптимизации расходов

Турция известна своими шикарными морскими курортами, комфортным климатом, лояльными условиями релокации, которые позволяют оформить вид на жительство либо гражданство сразу же после покупки недвижимого имущества.

Инвесторов, принявших решение о приобретении жилья, закономерно интересует, какие налоги на недвижимость в Турции предусмотрены для иностранцев. То есть, какие дополнительные расходы появятся у иностранных граждан на этапе заключения сделки купли-продажи, а также в процессе владения объектом, при его перепродаже, сдаче в аренду или передаче по наследству. Именно эту тему подробно рассмотрим в нашей новой статье.

Содержание статьи:

- Налоги при покупке недвижимости в Турции

- Налоги при продаже недвижимости в Турции

- Налоги на наследование и дарение недвижимости в Турции

- Ежегодный налог на содержание недвижимости в Турции

- От чего зависит налог на недвижимость в Турции

- Налоги на элитную недвижимость в Турции

- Налоги при сдаче в аренду квартиры в Турции

- Как сэкономить на налогах

- Как оплатить налог на недвижимость в Турции

- Кто освобожден от налога на недвижимость

- Ответственность при неуплате налогов

Налоги при покупке недвижимости в Турции

При переходе права владения недвижимостью от одного владельца к другому в Турции, как и в других странах, оплачивается однократный налог — Tapu Devir Vergisi. Размер налога фиксированный — 4% от кадастровой стоимости объекта.

Законодательно налог на покупку недвижимости в Турции платят поровну покупатель и продавец. Но по факту этот взнос возлагается на инвестора.

Приведем пример: при кадастровой цене — 300 000 USD, налог на недвижимость в Турции для россиян и граждан других государств будет 12 000 USD. Внести эту сумму нужно до перерегистрации TAPU в Кадастровом отделе.

Еще один платеж, предусмотренный во время покупки недвижимого имущества в новостройках Турции, — налог на добавленную стоимость. НДС начисляется по ставке 1–18%, с учетом таких характеристик, как площадь объекта и его назначение:

- 1% от суммы, указанной в договоре — для квартир и домов квадратурой до 150 м2;

- 8% от стоимости — для жилых объектов площадью более 150 м2;

- 18% — для объектов под коммерцию.

Сумма НДС включается в общую стоимость апартаментов. По факту, налог оплачивает строительная компания, однако расходы платит инвестор.

Если иностранный гражданин приобретает объект напрямую у девелопера, он может вернуть НДС в размере 1–15%. Условие возврата: проживание в Турции менее 183 дней в течение года, то есть владелец не должен являться налоговым резидентом.

Инвесторам из-за рубежа, помимо налога на недвижимость, стоит предусмотреть бюджет на сопутствующие расходы. Дополнительные затраты зависят от того, какое жилье приобретается: строящееся или готовое к проживанию, на первичном либо вторичном рынке.

Основные статьи затрат:

- Экспертная оценка стоимости недвижимости при сделках с иностранцами. Еще совсем недавно проведение независимой оценки было обязательно при заключении любой сделки купли-продажи недвижимого имущества. Сегодня такая экспертиза понадобится только иностранцам, которые участвуют в инвестиционной программе получения гражданства за покупку недвижимости. Так как независимая экспертиза подтверждает, что цена объекта составляет не менее 400 000 USD.

- Услуги нотариуса по заключению предварительного договора купли-продажи. Данная статья расходов возникает, если строящийся объект приобретается напрямую у застройщика. Стоимость услуг нотариальной конторы составляет 1% от цены недвижимости.

- Получение застройщиком общего и индивидуального технических паспортов ISKAN на апартаменты в новостройке. Техпаспорт на жилье выдается единожды — после ввода ЖК в эксплуатацию и заключения сделки купли-продажи с первым владельцем. Стоимость искана варьирует от 1 000 до 2 500 USD, в зависимости от параметров недвижимости.

- Страховой полис от землетрясений DASK. Требуемое в законодательном порядке условие для регистрации сделки купли-продажи жилья в Турции. Стоимость страховки определяется расположением объекта (то есть, учитываются зоны риска возникновения подземных толчков), учитывая его конструктивные особенности и площадь. Средний ценник варьирует в границах 10–50 USD.

- Услуги переводчика. Переводчик нужен иностранным инвесторам при перерегистрации ТАПУ в Кадастровой палате. Стоимость услуг специалиста — порядка 70 USD.

- Государственный взнос за оборотный капитал или Döner Sermaye. Данный налог начисляется за услуги выдачи свидетельства о праве собственности (TAPU). Стоимость определяется муниципалитетом, а также статусом продавца и покупателя (иностранец или турецкий гражданин). Иностранным покупателям нужно иметь при себе в среднем 170–300 USD.

Расходы при покупке недвижимости в Турции:

|

СТАТЬЯ ЗАТРАТ |

ЗНАЧЕНИЕ/СТОИМОСТЬ |

|

Налог на переход права собственности |

4% от кадастровой цены |

|

НДС на жилье в новостройках (налог включен в стоимость) |

1–18% от суммы продажи |

|

Нотариальное заверение договора при покупке на стадии строительства |

1% от суммы договора |

|

ISKAN — индивидуальный техпаспорт на объекты в новостройках |

1 000–2 500 USD |

|

Экспертная оценка недвижимости (для объектов, участвующих в программе инвестиционного гражданства) |

100–200 USD |

|

Страховой полис DASK |

5–50 USD |

|

Услуги лицензированного переводчика |

70 USD |

|

Государственная пошлина за выдачу ТАПУ |

170–300 USD |

Налоги при продаже недвижимости в Турции

Как и во всех развитых государствах, с продажи квартиры в Турции владельцы платят налог на прирост капитала. Эти налоговые обязательства возлагаются на продавца, если он владел недвижимостью менее 5 лет.

Для общего понимания уточним, что приростом капитала в Турции считается разница между кадастровой ценой недвижимого имущества (то есть, той, что была прописана в ТАПУ владельца) и кадастровой стоимостью, которая будет указана при текущей продаже. Из суммы дохода от продажи при расчете налога отнимаются затраты на оформление сделки: взнос за переход права собственности, стоимость услуг нотариуса, переводчика, риелтора, а также расходы на ремонт.

Налог при продаже недвижимости в Турции для граждан рассчитывается по прогрессивной ставке — 15–40%:

|

ДОХОД ОТ ПРОДАЖИ |

СТАВКА НАЛОГА |

|

до 110 000 TRY |

15% |

|

от 110 000 до 230 000 TRY |

20% |

|

от 230 000 до 580 000 TRY |

27% |

|

от 580 000 до 3 000 000 TRY |

35% |

|

более 3 000 000 TRY |

40% |

С юридических лиц при продаже объектов недвижимого имущества взимается фиксированный налог в размере 25% от дохода.

Полезно знать! Если недвижимость приобреталась для оформления гражданства (по цене от 400 000 USD), то перепродать ее разрешается без потери гражданского статуса через 3 года.

Комнат :1+1

Площадь: 70 м²

ID: 6097

Цена:

121 000

Комнат :1+1

Площадь: 50 м²

ID: 6096

Цена:

85 500

Комнат :2+1

Площадь: 102 м²

ID: 6095

Цена:

440 000

Комнат :1+1

Площадь: 55 м²

ID: 6094

Цена:

86 000

Комнат :1+1

Площадь: 55 м²

ID: 6093

Цена:

88 000

Комнат :1+1

Площадь: 55 м²

ID: 6091

Цена:

88 000

Комнат :2+1

Площадь: 110 м²

ID: 6092

Цена:

115 500

Комнат :1+1

Площадь: 50 м²

ID: 6090

Цена:

77 000

Комнат :1+1

Площадь: 75 м²

ID: 6089

Цена:

96 000

Комнат :3+1, 2+1, 1+1

Площадь: 49-145 м²

ID: 6088

Цена:

от 196 000

Комнат :1+1

Площадь: 55 м²

ID: 6087

Цена:

82 500

Комнат :2+1

Площадь: 129 м²

ID: 6086

Цена:

203 500

Комнат :2+1

Площадь: 70 м²

ID: 6085

Цена:

159 500

Комнат :4+1

Площадь: 280-375 м²

ID: 6084

Цена:

900 000

Комнат :5+1

Площадь: 315-500 м²

ID: 6082

Цена:

900 000

Комнат :1+1

Площадь: 55 м²

ID: 6081

Цена:

66 000

Комнат :2+1

Площадь: 80 м²

ID: 6080

Цена:

162 000

Комнат :2+1

Площадь: 110 м²

ID: 6079

Цена:

121 000

Комнат :2+1

Площадь: 80 м²

ID: 6078

Цена:

112 500

Комнат :4+1

Площадь: 260 м²

ID: 6077

Цена:

308 000

Налоги на наследование и дарение недвижимости в Турции

Налоговые обязательства при передаче права владения на недвижимость по наследству и в дар рассчитываются по прогрессивной шкале. Сумма зависит от цены объекта, прописанной в TAPU. И в случае наследования, и при дарении пороговые суммы одинаковые, а вот процентные ставки разнятся.

Оплата данных налогов ложится на плечи наследников и получателей дара. Разрешена рассрочка на срок до трех лет, оплачивать можно раз в 6 месяцев. Ближайшие родственники имеют право на уменьшение суммы налога в 2 раза.

Налоговые ставки на наследование и дарение недвижимости в Турции:

|

КАДАСТРОВАЯ ЦЕНА |

НАЛОГОВАЯ СТАВКА НА НАСЛЕДОВАНИЕ |

НАЛОГОВАЯ СТАВКА ПРИ ДАРЕНИИ |

|

За первые 1 700 000 TRY |

1% |

10% |

|

На следующие 4 000 000 TRY |

3% |

15% |

|

На следующие 8 700 000 TRY |

5% |

20% |

|

На следующие 17 000 000 TRY |

7% |

25% |

|

Для части базы, превышающей 31 400 000 TRY |

10% |

30% |

Важно! По закону, высокая налоговая ставка не может быть применена ко всей кадастровой цене. Кадастровая стоимость разбивается на значения, указанные в таблице и к каждому из диапазонов применяется свой процент.

Ежегодный налог на содержание недвижимости в Турции

После покупки турецкой недвижимости владельцам нужно платить так называемый ежегодный муниципальный налог — Emlak Vergisi. Налогооблагаемая база — 0,1–0,3% от кадастровой стоимости объекта. Процентная ставка зависит от местоположения: в больших городах ежегодный налог выше, чем в населенных пунктах на периферии.

Стоит отметить, что в муниципальный налог включен и налог на землю. В Турции земельный участок под многоквартирным жилым комплексом делится между владельцами пропорционально квадратуре жилья.

Ставки ежегодного налога на недвижимость в Турции:

|

ТИП НЕДВИЖИМОСТИ |

СТАВКА НАЛОГА |

|

Жилая недвижимость |

Базовая — 0,1% |

|

Для крупных городов — 0,2% |

|

|

Коммерческая недвижимость |

Базовая — 0,2% |

|

Для крупных городов — 0,5% |

|

|

Земельные участки без разрешения на строительство |

Базовая — 0,1% |

|

Для крупных городов — 0,2% |

|

|

Земельные участки с разрешением на строительство |

Базовая — 0,3% |

|

Для крупных городов — 0,6% |

Примечание: более высокие налоговые ставки применимы к таким популярным турецким городам, как Стамбул, Анталия, Алания, Измир, Мерсин, Конья, Трабзон, Адана, Анкара, Ван, Бурса и другие.

Муниципальный налог владельцы платят два раза в год: первый взнос — в период март-май, второй — в ноябре. Сумма налога рассчитывается индивидуально, при обращении собственника в муниципалитет. Также узнать сумму оплаты можно, посетив личный кабинет налогоплательщика на сайте Налоговой инспекции Турции.

От чего зависит налог на недвижимость в Турции

Налог, ежегодно уплачиваемый владельцами недвижимости в Турции, коррелируется следующими факторами:

- Где расположен объект (крупный муниципалитет или небольшой населенный пункт).

- Категория недвижимости: жилая, коммерческая либо земельный участок.

- Кадастровая цена — сумма, которая прописывается в свидетельстве о праве собственности (TAPU).

Налоги на элитную недвижимость в Турции

Налог на роскошь или на элитное недвижимое имущество в Турции называется Değerli Emlak Vergisi. Он платится только если цена объекта выше 12 880 000 TRY. Расчет ведется по прогрессивной шкале.

Ставки налога на премиальную недвижимость в Турции:

|

НАЛОГООБЛАГАЕМАЯ ЧАСТЬ СТОИМОСТИ |

НАЛОГ |

|

12 880 000–19 321 000 TRY (включая эту сумму) |

Для части, превышающей 12 880 000 TRY, налог составит три тысячных (0,003) |

|

19 321 000–25 763 000 TRY (включая эту сумму) |

Для суммы свыше 19 321 000 TRY налог составит шесть тысячных (0,006) |

|

Если стоимость выше 25 763 000 TRY |

Будет уплачиваться 57 975 ₤ за 25 763 000 ₤ и все, что выше, облагается налогом 10 тысячных (0,01) |

Законом предусмотрена оплата налога дважды в год — в феврале и в августе.

Для владельцев только одного дорогостоящего объекта недвижимости в Турции правительством предусмотрено послабление — они не оплачивают налог на роскошь. Лицам, владеющим несколькими объектами, можно не платить сбор за один из объектов, имеющий самую низкую кадастровую цену. В случае совместного владения, каждый собственник платит только часть налога, рассчитываемого от принадлежащей ему доли.

Налоги при сдаче в аренду квартиры в Турции

Налог на сдачу в аренду недвижимости в Турции или Emlak Kira Geliri Vergisi причисляется к общему подоходному налогу. Налогооблагаемая часть дохода рассчитывается по прогрессивной шкале: ставка составляет 15–40%. Из суммы полученной прибыли перед определением ставки налога вычитаются затраты на ремонт помещения, страховые выплаты, коммунальные услуги, проценты по ипотеке (если таковые имеются).

Если прибыль от сдачи недвижимости в аренду не превышает 33 000 TRY в год, то налог не начисляется.

Налог на сдачу квартиры в Турции для физических лиц:

|

ДОХОД ОТ АРЕНДЫ |

СТАВКА НАЛОГА |

|

до 110 000 TRY |

15% |

|

от 110 000 до 230 000 TRY |

20% |

|

от 230 000 до 580 000 TRY |

27% |

|

от 580 000 до 3 000 000 TRY |

35% |

|

более 3 000 000 TRY |

40% |

Как сэкономить на налогах

База, облагаемая налогом, для расчета НДС, который уплачивают собственники квартир и домов в Турции при перепродаже или сдаче объекта в аренду, может быть снижена за счет вычетов на:

- оформление документов,

- содержание и управление собственностью,

- ремонтные работы вследствие амортизации.

Конечно, вам не нужно будет копить и предъявлять чеки, договора и прочие документы, доказывающие, сколько денег вы потратили. Турецкое правительство допускает применение единовременного вычета — 25% от полученной прибыли.

Еще один способ экономии на налогах — продажа недвижимости через юридическое лицо. В данном случае речь идет только о дорогостоящих объектах: независимо от характеристик объекта и стоимости перепродажи, ставка налога остается фиксированной — 25%. Если же владельцем выступает физическое лицо, то применяется прогрессивная ставка, которая зачастую для элитной недвижимости становится менее выгодной. Но здесь предварительно следует учесть расходы на содержание юрлица, так как налоговые выплаты могут оказаться меньшими, нежели издержки.

По вопросам налоговой оптимизации лучше всего обратиться к специалистам в этой области — налоговым консультантам либо к сотрудникам крупных агентств недвижимости в Турции.

Как оплатить налог на недвижимость в Турции

Для начала отметим, что оплата налога на недвижимость в Турции возможна только при наличии ИНН (номера плательщика налогов).

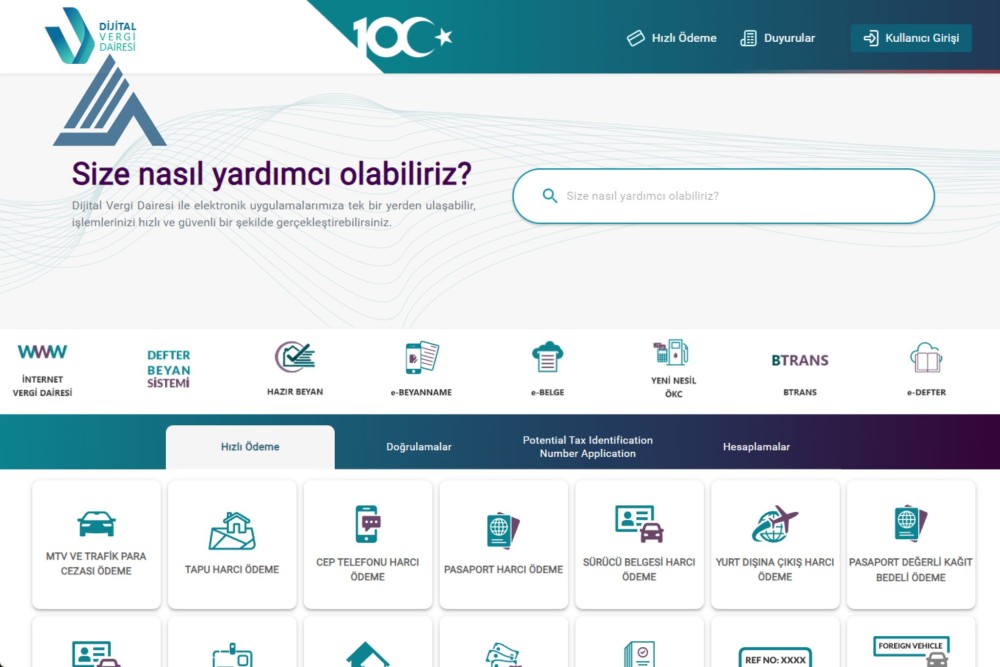

Большинство налогов оплачиваются на сайте Цифровой налоговой инспекции, где также с помощью турецкого ИНН можно посмотреть данные обо всех налоговых начислениях. Не получится внести оплату на сайте Налоговой службы только за муниципальный сбор: ежегодный налог на недвижимость платится непосредственно в кассе муниципалитета по месторасположению объекта либо через веб-сайт городской администрации.

В Турецкой Республике большинство налогов выплачиваются два раза в год — в мае и ноябре, но можно и оплатить сразу всю сумму. Будьте внимательны: для некоторых налоговых начислений предусмотрены свои сроки оплаты.

Кто освобожден от налога на недвижимость

Кто может не платить налог на недвижимость в Турции? Популярный вопрос среди инвесторов, который стоит рассмотреть детально.

Во-первых, по отношению к иностранным вкладчикам в Турции действует защита от двойного налогообложения. То есть, если иностранец оплачивает определенные налоги в своём государстве, то ему не нужно делать это повторно на территории Турции. Такие договоренности действуют в ряде стран, среди которых Россия, Украина, Беларусь, США и др.

Во-вторых, в Турции есть так называемые свободные экономические зоны — территории, не входящие в таможенные регионы страны, хотя юридически они находятся в рамках территориальных границ.

Как правило, все экономические зоны занимают стратегически важные места: около морских портов Средиземного, Эгейского и Черного морей, около международных сухопутных торговых путей.

Если иностранный гражданин является резидентом одной из таких зон, то он может быть освобожден от уплаты:

- корпоративных налогов;

- таможенных пошлин;

- НДС и акцизов;

- гербовых сборов при оформлении бумаг;

- имущественных налогов;

- налогов на приобретение и продажу недвижимого имущества.

Компании, зарегистрированные в таможенных зонах, также имеют право без ограничений переправлять свой доход как за рубеж, так и внутри Турции.

И, в-третьих, налоги могут не платить владельцы недвижимости, если прибыль от сдачи внаем — до 33 000 TRY в год. В случае перепродажи апартаментов в Турции подоходный налог не платится, если имуществом владели более 5 лет либо если годовой доход не превысил порога в 87 000 TRY.

Кроме того, в Турции существуют льготы для определенных категорий граждан, таких как люди пенсионного возраста, с инвалидностью, временно безработные, вдовы, ветераны, домохозяйки, не имеющие дополнительного источника дохода. Они также не платят ежегодный налог за владение недвижимостью.

Ответственность при неуплате налогов

Налоговое законодательство Турецкой Республики предусматривает уплату налогов во время заключения каждой сделки купли-продажи и при владении недвижимым имуществом. Иногда покупатели или собственники пытаются найти способы, как уклониться от налогообложения либо несвоевременно вносят оплату. В этом случае по отношению к нарушителям применяются определенные меры — штрафы и юридическая ответственность.

Так, если иностранный гражданин, являющийся владельцем недвижимости, не оплачивает муниципальный налог, то ежемесячно к сумме налога прибавляется пеня — 1,4%.

Если не платить налоги длительный период времени, то в конце концов дело передается в суд. По решению суда с владельца будет взыскан долг.

Комнат :1+1

Площадь: 70 м²

ID: 6097

Цена:

121 000

Комнат :1+1

Площадь: 50 м²

ID: 6096

Цена:

85 500

Комнат :2+1

Площадь: 102 м²

ID: 6095

Цена:

440 000

Комнат :1+1

Площадь: 55 м²

ID: 6094

Цена:

86 000

Комнат :1+1

Площадь: 55 м²

ID: 6093

Цена:

88 000

Комнат :1+1

Площадь: 55 м²

ID: 6091

Цена:

88 000

Комнат :2+1

Площадь: 110 м²

ID: 6092

Цена:

115 500

Комнат :1+1

Площадь: 50 м²

ID: 6090

Цена:

77 000

Комнат :1+1

Площадь: 75 м²

ID: 6089

Цена:

96 000

Комнат :3+1, 2+1, 1+1

Площадь: 49-145 м²

ID: 6088

Цена:

от 196 000

Комнат :1+1

Площадь: 55 м²

ID: 6087

Цена:

82 500

Комнат :2+1

Площадь: 129 м²

ID: 6086

Цена:

203 500

Комнат :2+1

Площадь: 70 м²

ID: 6085

Цена:

159 500

Комнат :4+1

Площадь: 280-375 м²

ID: 6084

Цена:

900 000

Комнат :5+1

Площадь: 315-500 м²

ID: 6082

Цена:

900 000

Комнат :1+1

Площадь: 55 м²

ID: 6081

Цена:

66 000

Комнат :2+1

Площадь: 80 м²

ID: 6080

Цена:

162 000

Комнат :2+1

Площадь: 110 м²

ID: 6079

Цена:

121 000

Комнат :2+1

Площадь: 80 м²

ID: 6078

Цена:

112 500

Комнат :4+1

Площадь: 260 м²

ID: 6077

Цена:

308 000

Вся информация предоставляется исключительно для целей ознакомления и не несет рекламного характера.

Агентство недвижимости Art Property предоставляет полный спектр услуг на каждом этапе покупки апартаментов: от подбора объекта, юридического сопровождения сделки купли-продажи до послепродажного сервиса.